Порядок отражения авансов, полученных от покупателей. Порядок отражения авансов, полученных от покупателей Зачет авансов автоматически 1с бухгалтерия

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, - наша сегодняшняя статья.

Делаем первоначальные настройки

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право - выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

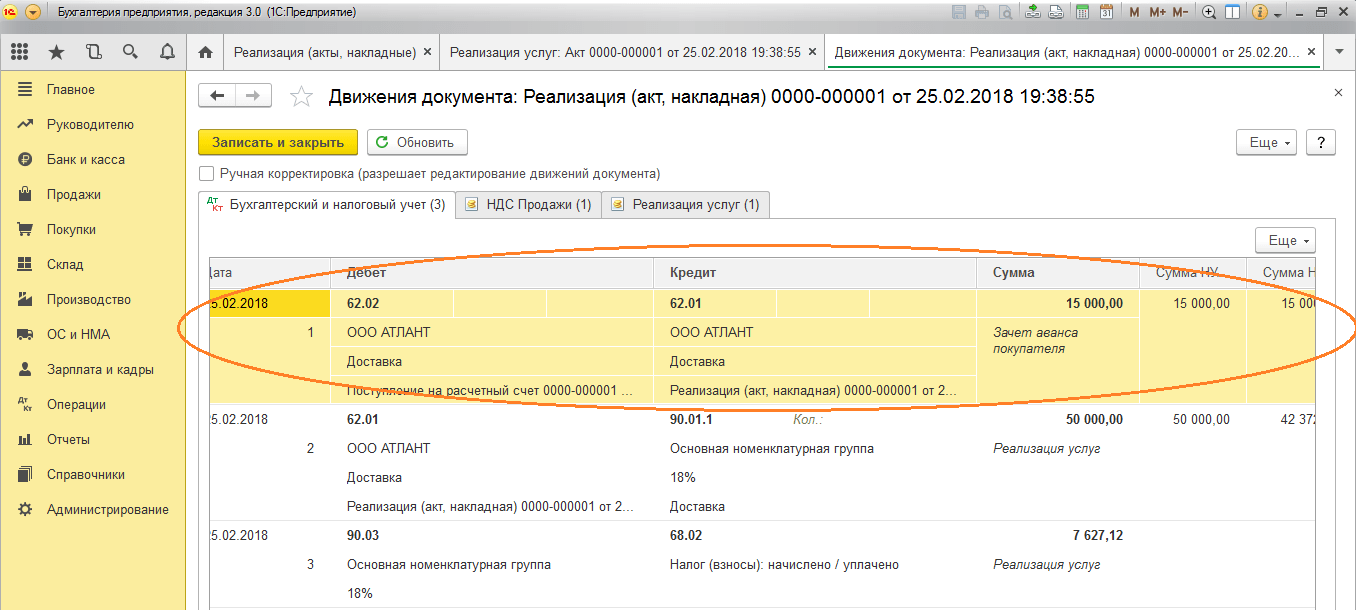

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 - смело задавайте их нам на выделенную . работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: "Учёт НДС с авансов, полученных от покупателей".

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков - на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Мы (ООО "НДС") подписали договор с ООО "Покупатель" на поставку товара на сумму 150 000 рублей (включая НДС).

По условиям договора ООО "Покупатель" должен перечислить нам аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- в 1 квартале ООО "Покупатель" согласно договора перевёл нам аванс в размере 90 000 рублей

- во 2 квартале мы произвели отгрузку товара на всю сумму, указанную в договоре (150 000 рублей)

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы начислим НДС с полученного аванса (90 000) в 1 квартале, отразив его в книге продаж за 1 квартал.

Затем мы начислим НДС со всей суммы (150 000) во 2 квартале, отразив его в книге продаж за 2 квартал.

Наконец, мы зачтём начисленный в 1 квартале НДС с аванса (90 000), отразив его в книге покупок за 2 квартал.

Итого к уплате

- за 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- за 2 квартал 150 000 * 18 / 118 - 13 728.81 = 9 152.54

1 квартал

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на поступление 90 000 рублей от ООО "Покупатель":

Поступление на расчетный счёт будет таким:

Следует обратить внимание на следующие пункты:

- вид операции "Оплата от покупателя"

- отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке

- выделенный НДС по расчётной ставке (18/118)

О расчётной ставке

Расчётная ставка (18 / 118 или 10 / 110) используется, чтобы выделить НДС, который сидит внутри суммы.

В нашем случае известно, что аванс составляет 90 000 рублей (в том числе НДС).

Ставку НДС берём по умолчанию 18%, а значит для того, чтобы вытащить НДС сидящий в 90 000 делаем несложный расчёт:

90 000 * 18 / 118 = 13 728.81

Программа сделала этот расчёт за нас после того как мы указали расчётную ставку 18 / 118.

Выписываем счёт-фактуру на аванс

Согласно налоговому кодексу после получения предоплаты мы обязаны выставить покупателю авансовый счет-фактуру в 5-дневный срок.

Исключение из этого правила

Согласно разъяснениям министерства финансов исключение может быть сделано лишь для непрерывных долгосрочных поставок товаров (выполнения работ, оказания услуг) в адрес одного и того же покупателя.

Например, поставка электроэнергии или оказание услуг связи.

По таким поставкам выставление счетов-фактур на полученные авансы возможно не реже 1 раза в месяц, но не позднее 5-го числа месяца, следующим за истекшим месяцем.

Открываем обработку для регистрации счетов-фактур на полученные авансы:

Указываем период поиска авансов "1 квартал" и нажимаем кнопку "Заполнить":

Подхватился полученный от покупателя аванс:

Но не будем торопиться и нажимать кнопку "Выполнить", чтобы автоматически ввести авансовый счет-фактуру.

Прежде обратим внимание на нижнюю часть обработки с настройками по нумерации и дате авансовых счетов-фактур:

Нумерация счетов-фактур с отдельным префиксом "А" (от слова аванс) довольно удобная практика, чтобы их можно было легко отличить от обычных счетов-фактур в книге покупок и продаж.

Но есть нюансы...

Налоговый кодекс не делает различия между обычными и авансовыми счетами-фактурами.

И хотя наличие префикса или любого другого признака (иногда бухгалтеры ещё пишут "1/АВ", "2/АВ"...) является допустимым - нумерация всех счетов-фактур (и обычных и авансовых) должна быть единой, например, так:

1, 2, А-3, А-4, 5...

При работе в 1С:Бухгалтерии у нас есть 3 варианта:

- делать нумерацию в ручную (зачастую многие бухгалтеры так и делают)

- делать автоматическую нумерацию с префиксом "А" (но вот незадача, тогда 1С будет делать отдельную нумерацию для фактур с префиксом и без префикса, например, так: 1, 2, А-1, А-2, 3...)

- делать автоматическую единую нумерацию всех выданных счетов-фактур (крайне неудобно для бухгалтера)

Получается, что первый и последний вариант полностью соответствует букве закона, но неудобны в работе.

Второй вариант удобен в работе, но не совсем соответствует закону.

В общем, как ни крути, а мало у кого из бухгалтеров нумерация счетов-фактур находится в идеальном состоянии

Утешает только то, что неправильное указание номера счета-фактуры:

- не является основанием для отказа покупателю в вычете НДС по такому счету-фактуре

- не влечет для продавца налоговой и административной ответственности

Регистрация счета-фактуры при получении аванса означает, что счет-фактура на аванс будет зарегистрирован вне зависимости от того был ли зачтён аванс в течение 5 дней.

Есть и другие варианты выставления (вернее не выставления) счетов-фактур

- не регистрировать, если аванс был зачтён в 5 дневный срок (указание на такую возможность есть в разъяснении министерства финансов)

- не регистрировать, если аванс был зачтён до конца месяца (для поставок, которые попадают под разъяснение министерства финансов)

- не регистрировать, если аванс был зачтён до конца налогового периода (только для самых смелых и сильных, кто готов к претензиям со стороны налоговых органов)

Настроив нумерацию и срок выставления, как на рисунке выше, жмём кнопку "Выполнить":

Убедимся, что счет-фактура на аванс создан:

Распечатываем счет-фактуру в 2 экземплярах - один нам, другой покупателю:

- Отразили нашу задолженность по уплате НДС в размере 13 728 рублей 81 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 76.АВ (НДС по авансам и предоплатам).

Регистр "Журнал учета счетов-фактур" пропускаем, он нам не интересен (см. предыдущий урок).

- Запись в регистр "НДС Продажи " обеспечивает попадание аванса в книгу продаж.

Формируем книгу продаж

Формируем книгу продаж за 1 квартал:

А вот и наш счет-фактура на аванс:

Смотрим итоговый НДС к уплате за 1 квартал

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем "Анализ учета по НДС":

НДС к уплате за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Отгружаем товар

Заносим в программу реализацию товара от 01.04.2016 для ООО "Покупатель" на сумму 150 000 рублей (включая НДС):

Накладная будет такой:

Разбираем проводки и движения регистров...

- Списали себестоимость товара в кредит 41 счёта в корреспонденции с дебетом 90.02.1 (себестоимость продаж). Так как реального поступления телевизора я не делал - себестоимость (сумма проводки) оказалась равна нулю.

- Сделали зачет аванса (90 000), уплаченного в 1 квартале.

- Отразили выручку (150 000) за товар по кредиту 90.01.1 (выручка от продаж) в корреспонденции с дебетом 62.01 (задолженность покупателя перед нами).

- Наконец, отразили нашу задолженность (22 881.36) перед бюджетом по НДС (кредит 68.02) в корреспонденции с дебетом 90.03 (НДС с продаж).

- Запись в регистр "НДС Продажи " обеспечивает попадание реализации в книгу продаж.

Выписываем счет-фактуру на отгрузку

Для этого нажимаем на кнопку "Выписать счет-фактуру" в самом низу только что созданного документа реализация товаров:

Распечатываем созданный документ в двух экземплярах - один нам, другой покупателю.

Смотрим НДС к уплате за 2 квартал

Вновь формируем "Анализ учета по НДС" (в этот раз за 2 квартал):

НДС к уплате за 2 квартал получился равным 22 881.36:

Почему 22 881.36?

Это НДС с единственной реализации во втором квартале на сумму 150 000 (включая НДС): 150 000 * 18 / 118 = 22 881.36.

А как же уже уплаченный НДС в размере 13 728.81 за 1 квартал по авансу в 90 000, спросите вы?

И будете совершенно правы.

Ведь НДС, уплаченный с аванса в 1 квартале, должен быть взят нами в зачёт при уплате НДС во 2 квартале, когда была совершена полная отгрузка по договору, на что нам и указывает запись в сером квадратике в отчёте по анализу НДС:

Делаем запись в книгу покупок

Чтобы взять в зачёт НДС с аванса заходим в "Помощник по учету НДС":

В открывшемся документе переходим на закладку "Полученные авансы" и нажимаем кнопку "Заполнить":

Программа обнаружила, что аванс, с которого мы оплатили НДС в 1 квартале, был зачтён (документ реализация по тому же покупателю и договору) и теперь его нужно поставить к вычету в книгу покупок (иначе мы бы заплатили НДС с аванса дважды):

Проводим документ "Формирование записей книги покупок" через кнопку "Провести и закрыть":

![]()

Разбираем проводки и движения регистров документа записи книги покупок...

Для любопытных вернёмся в документ "Формирование записей книги покупок" через ссылку в помощнике по учёту НДС и посмотрим его проводки и движения по регистрам.

- Делаем вычет по НДС по предоплате в дебет 68.02 в корреспонденции с кредитом 76.АВ (НДС по авансам и предоплатам) в размере 13 728.81.

- Запись в регистр "НДС Покупки " обеспечивает попадание вычета в книгу покупок.

Достаточно часто я вижу в базах наших клиентов одну существенную ошибку – так называемое, перекрестное сальдо на счетах учета расчетов с контрагентами. При такой ситуации по одному контрагенту может числиться аванс на счете 62.02 и сумма долга на счете 62.01, хотя, в действительности, взаиморасчеты должны быть закрыты или же отражать только один вид задолженности (дебиторскую или кредиторскую).

Такие ошибки по счету 62 приводят к некорректному расчету НДС с авансов, по счету 60 – неверному определению расходов при УСН, а также искажают показатели бухгалтерской отчетности. Давайте разбираться, какие причины могут привести к возникновению такой ситуации.

Разные договоры

В программах 1С есть возможность вести учет расчетов с контрагентами в разрезе договоров, и большинство организаций эту возможность использует (в 1С: Бухгалтерии данная настройка находится в разделе «Главное» - «Функциональность»).

Иногда, действительно, бывает так, что c одним контрагентом заключено несколько договоров. При этом по одному из них есть предоплата, а по другому – задолженность. Для отслеживания таких ситуаций в наименовании договора нужно указывать корректные реквизиты (дату и номер), тогда по ОСВ будет понятно, что состояние взаиморасчетов соответствует действительности.

Но довольно часто договоры дублируются по ошибке, из-за чего расчеты «разъезжаются» по разным субсчетам.

Если с контрагентом заключен один договор, то такую ошибку нужно обязательно исправить в первичных документах.

Для исправления ошибок прошлых периодов можно воспользоваться документом «Корректировка долга», которым задолженность или авансы с ошибочного договора переносятся на верный.

Способ зачета авансов

Еще один важный реквизит, на заполнение которого нужно обратить внимание при вводе документов, - это способ погашения задолженности в документах оплаты.

И способ зачета аванса в документах поступления и реализации.

Самый просто и удобный вариант – зачитывать авансы и задолженность автоматически. В этом случае программа сама будет анализировать состояние расчетов с контрагентом при проведении очередного документа и формировать соответствующие проводки.

Если же вы выбираете способ «По документу», то нужно будет отследить состояние расчетов вручную и указать документ, по которому зачитывается аванс или погашается задолженность. Например, такой функционал бывает необходим, если создано несколько документов реализации покупателю, и требуется отследить задолженность по каждому из них. При этом оплата может быть произведена в произвольном порядке или частями.

Но выбор данного способа требует особой внимательности, т.к. некорректный подбор документов влечет за собой неверное сальдо по субсчетам. Обязательно контролируйте в этом случае состояние расчетов в разрезе документов, включая нужную детализацию в ОСВ.

При выборе способов «Не погашать» и «Не зачитывать» анализ состояния расчетов производиться не будет, все оплаты отразятся как авансы, а все документы поступления и реализации сформируют проводки по задолженности.

Момент выполнения расчетов

В конфигурации 1С: Бухгалтерия предприятия 8 редакции 3.0 в настоящее время есть настройка, определяющая, в какой момент будет осуществляться зачет авансов и погашение задолженности контрагентов. Расположена она в разделе «Администрирование», пункт «Проведение документов».

Если выбран вариант «При закрытии месяца», состояние взаиморасчетов имеет смысл анализировать только после проведения указанной процедуры.

Последовательность ввода документов

Очень часто причина перекрестного сальдо на счетах 60 и 62 кроется в том, что в ходе работы документы практически никогда не вводятся в строгой хронологической последовательности. Например, банковские выписки могут быть загружены в программу своевременно, а документы от поставщиков часто вводятся задним числом. В этом случае на момент проведения платежа фиксируется аванс, а после ввода документов оказывается, что было произведено погашение задолженности. Восстановление хронологической последовательности исправляет ситуацию.

Провести документы можно разными способами, например, в ходе процедуры закрытия месяца.

Или отдельной обработкой, расположенной на вкладке «Операции» - «Групповое перепроведение документов».

Ручные проводки

Отдельно я хочу сказать о ручных проводках по счетам учета расчетов с контрагентами. Делать их рекомендуется в самом крайнем случае, т.к. большинство операций в программе автоматизировано с помощью специальных документов. Но если необходимость в таких проводках, действительно, есть, то нужно очень внимательно заполнять все субконто, в том числе, указать документы расчетов.

Очень часто я вижу ситуацию, когда документ подобран неправильно или третье субконто в ручных проводках и вовсе не заполнено.

После таких корректировок в ОСВ с детализацией по всем субконто мы можем увидеть не очень приятную картину.

Такая ситуация будет препятствовать нормальной работе программы и корректному зачету авансов в дальнейшем. Поэтому в случае ручных корректировок очень внимательно заполняйте все реквизиты и проверяйте полученный результат, а лучше совсем отказаться от ручных проводок.

Для того, чтобы был принят вычет НДС с авансов полученных, необходимо проверить в базе данных 1С 8.2 присутствие проведенных документов:

- по поступлению аванса от покупателя ООО «Этюд» на сумму 400 000 руб. от 25.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 300 000 руб. от 27.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 350 000 руб. от 28.02.2013г.

Проведение проверки НДС к вычету с авансов полученных можно осуществить в следующем порядке:

- Определить сумму зачтенных авансов полученных от покупателей по БУ в разрезе каждой налоговой ставки.

- Произвести арифметическую проверку расчета НДС с зачтенных авансов в разрезе каждой ставки.

- Произвести проверку суммы НДС к вычету при зачете авансов покупателей по БУ и по НУ.

- Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ.

Проводки по зачету авансов полученных по бухгалтерскому учету в 1С 8.2

Проводки по зачету аванса, полученного от покупателя в 1С 8.2, автоматически создаются при проведении документа Реализация товаров и услуг:

Как отразить вычет НДС с авансов полученных в книге покупок в 1С 8.2

Создание и заполнение документа «Формирование записей книги покупок» предусматривает:

- Создание документа через меню: Покупка – Ведение книги покупок – Формирование записей книги покупок;

- В строке От – дата окончания налогового периода. Т.к. налоговым периодом является квартал, то в нашем примере дата документа 03.2013г. ;

- Кнопка <Заполнить>;

- При регистрации в книге покупок Счетов-фактур , ранее выписанных на авансы, поступивших от покупателей, формируется закладка :

Проводки, формируемые при записи в книгу покупок в 1С 8.2

Проводки по принятию к вычету НДС при зачете авансов покупателей в 1С 8.2 по бухгалтерскому учету

При включении в документ Формирование записей книги покупок записей по НДС к вычету при зачете авансов покупателей, в 1С 8.2 создаются проводки: Дт 68.02 Кт 76.АВ – на сумму принятого к вычету НДС при зачете полученных авансов:

Проводки, формируемые документом формирование записей книги покупок в 1С 8.2 по налоговому учету

В регистрах накопления по НДС были сформированы записи – в регистре НДС Покупки. Формируются строки отчета Книга покупок:

Проверка расчета «входного» НДС с суммы зачета авансов полученных в 1С 8.2

Шаг 1. Определить сумму зачтенных авансов полученных от покупателей по БУ в разрезе каждой налоговой ставки

В проводках по БУ сумма зачета (возврата) авансов полученных отражается с учетом НДС:

- Дт 62.02 «Расчеты по авансам полученным» Кт 62.01 (51) – на сумму зачета (возврата) аванса с НДС;

- Дт 62.32 «Расчеты по авансам полученным (в у.е.)» Кт 62.31 (51) – на сумму зачета (возврата) аванса с НДС;

Следует отметить, что такая проверка будет действительна, если в параметрах учетной политики выбран вариант Регистрировать счета-фактуры всегда при получении аванса для выписки счетов-фактур на аванс. Для определения суммы полученного аванса сформируем по счетам 62.02 и 62.32 (меню Отчеты – Анализ счета ). По нашему примеру сумма зачтенных авансов от покупателей по счету 62.02 – ставка 18% \ 118% – 400 000,00 руб. Авансы по счету 62.32 отсутствуют:

Шаг 2. Произвести арифметическую проверку расчета НДС с зачтенных авансов в разрезе каждой ставки

Желательно осуществить арифметическую проверку по определению суммы «входного» НДС с зачтенных авансов покупателей. В проводках по БУ сумма «входного» НДС отражается – Дт 68.02 Кт 76.АВ – на сумму НДС с зачтенных авансов покупателя. Для определения суммы НДС, принятого к вычету при зачете авансов полученных от покупателя, сформируем Анализ счета 68.02 в меню Отчеты – далее выбираем Анализ счета .

Из нашего примера НДС = 400 000,00 * 18 \ 118 = 61 016,95 руб. НДС, рассчитанный арифметическим путем соответствует сумме свода проводок по НДС, рассчитанному при зачете авансов полученных – Дт 68.02 Кт 76.АВ:

Шаг 3. Произвести проверку суммы НДС к вычету при зачете авансов полученных от покупателей по БУ и по НУ

Желательно сверить отражение НДС к вычету по БУ с НДС к вычету в НУ. Сумма НДС в книге покупок по НУ отражается в регистре накопления НДС Покупки (меню Отчеты – Прочие – Список \ кросс-таблица – раздел учета НДС Покупки ). Для получения суммы НДС в книге покупок по зачтенным авансам покупателей необходимо настроить отчет. Кнопка Настройка- Закладка Отбор – в поле Вид ценности выбор значения Авансы полученные.

Из примера НДС по БУ = НДС по НУ = 61 016,95 руб.

Шаг 4. Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ

Регистром налогового учета, в котором учитывается НДС к вычету, является Книга покупок . Распечатать Книгу покупок можно через меню Покупка → Ведение книги покупок → Книга покупок . Регистр бухгалтерского учета, в котором аккумулируются данные по расчету НДС является счет 68.02 «Налог на добавленную стоимость» .

Проверим отражение НДС к вычету в 1С 8.2:

- НДС по БУ – Дт оборот 68.02 = 61 016,95 руб.

- НДС по НУ – Книга покупок = 61 016,95 руб.

- Отклонение отсутствует.

- Расчет «входного» НДС за период выполнен верно.

Свод данных по расчету «входного» НДС можно показать в виде «внутренней» таблицы:

Полный список наших предложений:

Поставьте вашу оценку этой статье:

Практически любая компания сталкивается с ситуацией, когда она одновременно является должником и кредитором. Чтобы вести в 1С Бухгалтерии учет более корректно, рекомендуется произвести зачет или корректировку долга. Для этого в программе следует использовать одноименный документ. Его заполнять необходимо следующим образом:

- В разделе меню 1С Бухгалтерии с операциями, регистрирующими все продажи, имеется соответствующий подраздел. Необходимо выбрать нужный документ, и для открытия формы для заполнения следует воспользоваться кнопкой для создания нового документа. Видом операции необходимо выбрать зачет ранее уплаченных авансов.

- В поле с параметрами операции следует определить, какой из вариантов использовать: если необходимо зачесть полученный от покупателя аванс, то следует устанавливать, что зачет производится от покупателя. Если же операции производятся с поставщиком, то устанавливается другое значение.

- Чтобы зачесть полученный от покупателя аванс, следует указать, что зачет производится в счет его задолженности перед организацией (это также касается долгов третьих лиц при осуществлении операции зачета с ними). Для выполнения аналогичных действий с поставщиком или третьим лицом, необходимо указывать, что аванс зачитывается в счет задолженности компании перед соответствующим контрагентом.

- Обязательно следует указать покупателя или поставщика (в зависимости от ситуации). Выбор организации производится из соответствующего справочника, где должны присутствовать все необходимые сведения.

- При осуществлении в 1С Бухгалтерии 8.3 описываемой операции перед третьим лицом, контрагента следует выбирать в соответствующем поле, в зависимости от того, является он дебитором или кредитором.

- В случае проведения зачета обязательств в иностранной валюте необходимо также отразить данный факт в форме, указав наименование валюты в соответствующем поле.

- Внесение данных о задолженности организации и ее контрагентах производится автоматически после нажатия на кнопку для заполнения формы. В результате в таблице должны появиться данные о договоре, документах, подтверждающих выполнение расчетов, а также о суммах взаимной задолженности. Далее следует скорректировать данные, чтобы осталась только информация о сумме долга и авансов, которые будут засчитываться между собой.

- После завершения всех действий, документ необходимо провести и завершить процесс редактирования. В результате сумма задолженности должна уменьшиться на величину авансовых платежей.

Правильность выполненных действий в результате проведения документа в 1С Бухгалтерии можно проверить с помощью операции.